T ο Χρηματιστήριο της Αθήνας, από τα… αζήτητα και τους χαμηλούς όγκους και τις αξίες συναλλαγών, βρέθηκε αίφνης πρώτη σε απόδοση αγορά σε επίπεδο μήνα μετά και το συνεχές πρεσάρισμα των αγοραστών.

Ο πήχης πλέον μπαίνει αρκετά υψηλότερα, γιατί μπορεί κάποιες επιμέρους μετοχές να δίνουν αξιοσημείωτες αποδόσεις, όμως για τους ξένους επενδυτές η γενική εικόνα μόλις άρχισε να αποκτά χαρακτηριστικά bull market, αιτία… σαφέστατη για να δραστηριοποιηθούν εντονότερα στην ελληνική αγορά. Ούτως ή άλλως, στο Χ.Α. ο ρόλος-κλειδί… παραδοσιακά ανήκει στους ξένους, οι οποίοι επιστρέφουν, μετά από απουσία πολλών μηνών, και το στοιχείο αυτό λειτουργεί σαν θρυαλλίδα για κίνηση προς υψηλότερα επίπεδα.

Σε στυλ σκοτσέζικου ντους, στο Χρηματιστήριο της Αθήνας, οι τραπεζικές μετοχές από πρόβλημα για την πορεία των βασικών δεικτών, αρχίζουν να δείχνουν και πάλι προσδοκία, ειδικά για εισροές από τα emerging funds, αφού η επιδείνωση στα μακροοικονομικά στοιχεία δεν προκαλεί ανησυχία, σύμφωνα τόσο με την Ευρωπαϊκή Επιτροπή, όσο και με το Διεθνές Νομισματικό Ταμείο. Το στοιχείο αυτό αναδείχθηκε και στα πρόσφατα conference calls των εγχώριων εισηγμένων εταιρειών.

Παράλληλα, οι προσδοκίες των ξένων επενδυτών, αλλά και της κυβέρνησης, είναι πως στο β’ εξάμηνο του 2021, η Ελλάδα θα είναι η μεγάλη νικήτρια στην Ευρώπη από το Ταμείο Ανάκαμψης της Ε.Ε. και αυτό είναι πιθανό να τροφοδοτήσει ακόμα περισσότερο την ανάκαμψη της ελληνικής χρηματιστηριακής αγοράς από το β’ τρίμηνο του 2021 (ακριβώς όταν ξεκινά η τουριστική σεζόν). Μάλιστα, καθώς πλησιάζει το 2021, η Ελλάδα μπορεί να αποτελέσει κάτι περισσότερο από ένα «σύντομο trade». Τα εμπόδια για Ταμείο είναι σημαντικά, αλλά το σχέδιο θα εγκριθεί ίσως και μέχρι τα τέλη του 2020 και έως στις αρχές του 2021, ενώ τα περισσότερα σχέδια ανάκαμψης των χωρών της περιοχής θα εγκριθούν έως το β’ τρίμηνο του 2021, υποδηλώνοντας ότι η εκταμίευση ενδέχεται να ξεκινήσει από τα μέσα του έτους.

Οι αποτιμήσεις και ο ρόλος των ομολόγων

Η ορατότητα στις εγχώριες μετοχές, μετά και την ολοκλήρωση των αλλαγών των δεικτών σε όρους στάθμισης και αριθμού συμμετοχής τίτλων από τον οίκο MSCI, ανέβηκε κατακόρυφα και οι ημερήσιες αξίες των συναλλαγών έχουν αυξηθεί πάνω από τα 70 εκατ. τον μήνα και σε αρκετές συνεδριάσεις πια ξεπερνούν τα 100 εκατ. ευρώ. Καθώς τα δεδομένα τώρα είναι τελείως διαφορετικά, η ελπίδα των εμβολίων και η πιθανή επιστροφή στην κανονικότητα, ειδικά στον τουρισμό και τις μεταφορές, έχει ιδιαίτερη σημασία στην απόφαση των ξένων επενδυτών να επιστρέψουν.

Παράλληλα, η ιδιωτικοποίηση της Τράπεζας Πειραιώς και το επόμενο πλαίσιο συστημικής υποβοήθησης των τραπεζών, για την περαιτέρω μείωση του αποθέματος μη εξυπηρετούμενων ανοιγμάτων (NPEs) και ο τρόπος με τον οποίο θα ρυθμιστούν, παίζει σημαντικό ρόλο στις τάξεις των ξένων επενδυτών.

Την ίδια στιγμή, οι πληροφορίες ότι στην ΕΛΛΑΚΤΩΡ το ενδιαφέρον κορυφώνεται και ότι ο όμιλος της Reggeborgh συνέχισε τις αγορές του στις προηγούμενες συνεδριάσεις, η επιστροφή των funds της Capital στη Eurobank πάνω από 5% και της Goldman Sachs στην ΕΧΑΕΕΧΑΕ +2,16% δείχνουν ότι, υπό συνθήκες, η άνοδος έχει ακόμη δρόμο.

Οι δείκτες κινδύνου για τις μετοχές στην Ελλάδα έχουν υποχωρήσει σημαντικά, ενώ η τεχνική εικόνα της αγοράς είναι πλέον θετική μετά από καιρό. Οι αναθεωρήσεις κερδών έχουν αυξηθεί και το ασφάλιστρο κινδύνου των μετοχών φαίνεται αρκετά αυξημένο σε σχέση με το ιστορικό του επίπεδο. Η αγορά μετοχών δεν είναι ακριβή, καθώς οι επενδυτές έχουν ρευστοποιήσει τις θέσεις τους τους τελευταίους 18 μήνες.

Όσον αφορά τις αποτιμήσεις των μετοχών, η Ελλάδα διαπραγματεύεται κοντά σε ιστορικά χαμηλά επίπεδα, ειδικά σε όρους μακροπρόθεσμης αποτίμησης όπως ο δείκτης τιμής προς λογιστική αξία (P/BV). Παράλληλα η κερδοφορία των ελληνικών εισηγμένων θα ανακάμψει κατά 26% το 2021 και κατά 25% το 2022.

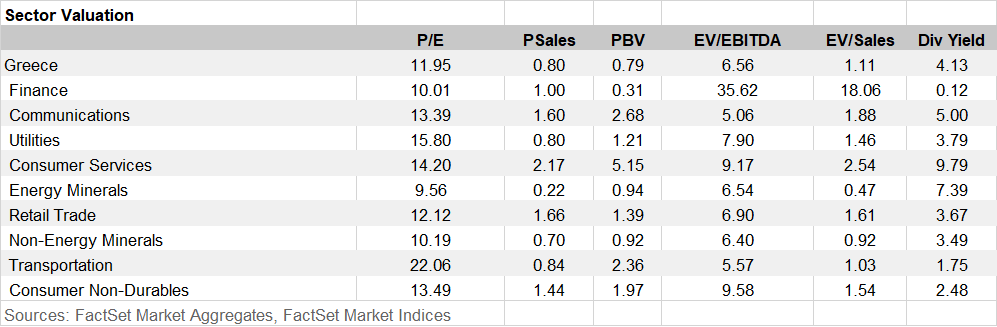

Οι ελληνικές μετοχές αθροιστικά, όπως απεικονίζονται στην αποτίμηση του Γενικού Δείκτη βάσει των στοιχείων της Factset, εμφανίζουν πλέον discount σε σχέση με τις αναδυόμενες αγορές, αλλά και με τις ευρωπαϊκές μετοχές. Σε σύγκριση με τις ευρωπαϊκές αγορές, η εικόνα είναι ακόμα καλύτερη, με την εγχώρια αγορά να εμφανίζει υψηλότερο discount σε όρους λογιστικής αξίας (P/BV) και αξίας επιχείρησης προς λειτουργικά κέρδη (EV/EBITDA). Πιο συγκεκριμένα, βάσει των στοιχείων της Factset, ο Γενικός Δείκτης διαπραγματεύεται με 19 φορές τα κέρδη του 2020 (λαμβανομένης υπόψη της μείωση της κερδοφορίας) έναντι 23 φορές για τον ευρωπαϊκό μέσο όρο.

Από την άλλη πλευρά, ο δείκτης EV/EBITDA είναι στις 8,6 φορές έναντι 10 φορών για τον δείκτη Euro Stoxx.

Παράλληλα, ο εγχώριος δείκτης βάσει των προβλέψεων στη βάση δεδομένων της FactSet, θα εμφανίσει αρκετά υψηλότερους ρυθμούς αύξησης των κερδών ανά μετοχή (EPS) σε σχέση με τους ευρωπαϊκούς μέσους όρους για το 2021. Ο ευρωπαϊκός μέσος όρος αύξησης των EPS για το 2020 κυμαίνεται στο 40%, ενώ για τον ελληνικό δείκτη το αντίστοιχο ποσοστό είναι της τάξεως του 7%.

Η εγχώρια αγορά εξακολουθεί να εμφανίζει discount σε όρους εσωτερικής αξίας. Σε επίπεδο συνολικής αγοράς, το discount στους δείκτες τιμή προς λογιστική αξία (P/BV) σε σχέση με τους ευρωπαϊκούς δείκτες είναι άνω του 50%.

Ένα άλλο κομμάτι των θετικών ειδήσεων είναι ότι οι αποδόσεις των ελληνικών κρατικών ομολόγων και η απόδοση της απόδοσης σε σχέση με τα γερμανικά (Bunds) έχει μειωθεί κοντά στα χαμηλά μετά την κρίση. Τα spreads με το γερμανικό Bund στα μακροπρόθεσμα ομόλογα έχουν μειωθεί κατά περίπου 250 μονάδες βάσης από τις αρχές Μαΐου του 2020, ενώ το δεκαετές κρατικό ομόλογο διαπραγματεύεται περίπου 0,6%. Αυτό θα επιτρέψει και στη μείωση του ασφάλιστρου κινδύνου των μετοχών.

Παρά το άλμα φέτος στο δημόσιο χρέος πάνω από το 205% του ΑΕΠ, οι αποδόσεις των ελληνικών ομολόγων θα παραμείνουν πολύ χαμηλές. Η ΕΚΤ αναμένεται να συνεχίσει με το πρόγραμμα αγοράς ομολόγων PEPP τουλάχιστον έως το 2022, αλλά πλέον, ακόμα κι αν η ΕΚΤ αποφασίσει να καταργήσει το PEPP, είναι πιθανότερο να αλλάξει τους κανόνες αγορών ομολόγων παρά να αφήσει τα ελληνικά ομόλογα εκτός του προγράμματος ποσοτικής χαλάρωσης (QE).