Το στοιχείο που θα κυριαρχήσει στο επενδυτικό τοπίο το 2021 ελπίζεται ότι θα είναι η ισχυρή ανάκαμψη που θα προσφέρει το εμβόλιο στην παγκόσμια οικονομία. Αυτή, με τη σειρά της, εκτιμάται ότι θα δώσει μεγάλη ώθηση στα κυκλικά περιουσιακά στοιχεία, συμπεριλαμβανομένων των εμπορευμάτων, των κυκλικών μετοχών και των αναδυόμενων αγορών.

Έπειτα από μια δεκαετία που οι αναδυόμενες αγορές (Emerging Markets - ΕΜ) υποαποδίδουν αυτών των ΗΠΑ, οι μετοχές των EM φαίνονται έτοιμες να τις ξεπεράσουν σε αποδόσεις το 2021. Το ασθενέστερο δολάριο είναι το «κλειδί» αυτής της τάσης. Το δολάριο υποχωρεί από τον Μάρτιο ως αποτέλεσμα της ρευστότητας που παρέχουν στο σύστημα οι υπεύθυνοι χάραξης δημοσιονομικής πολιτικής και η Fed, και αναμένεται ότι η τάση αυτή θα συνεχιστεί τον επόμενο χρόνο και μετά.

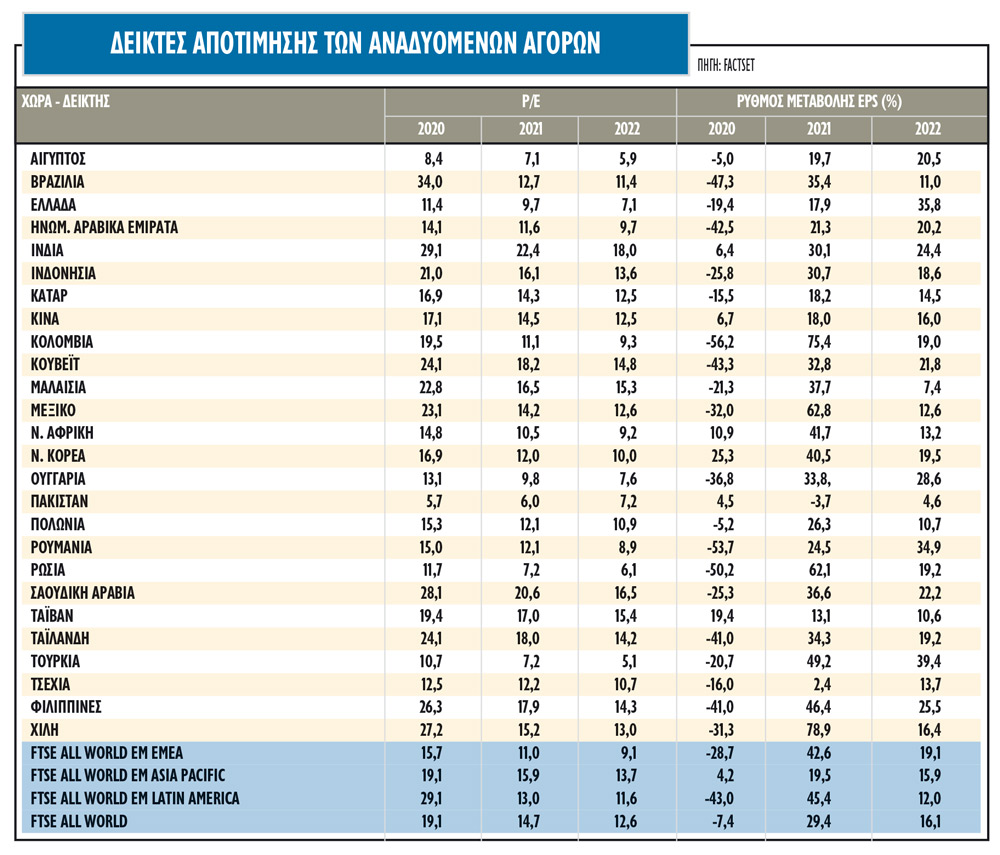

Η αύξηση των κερδών ανά μετοχή (EPS) είναι ακόμα ένα ουσιαστικό συστατικό της bullish ιστορίας των ΕΜ. Πράγματι, με την υπόσχεση των εμβολίων, τα παγκόσμια κέρδη αναμένεται να ανακάμψουν περαιτέρω το 2021. Οι μετοχές στις EM βρίσκονται στη χαμηλότερη σχετική αποτίμησή τους προς τις ΗΠΑ για σχεδόν 20 χρόνια, με αποτέλεσμα οι μετοχές των EM να είναι πλέον τρόπος διαφοροποίησης του χαρτοφυλακίου, χωρίς να χρειάζεται να πληρώσουν οι επενδυτές υψηλές αποτιμήσεις.

Η επιστροφή των διεθνών επενδυτών στις ΕΜ, οι οποίες προβάλλονται ως το φαβορί των αποδόσεων στις μετοχικές αγορές το 2021, θα είναι το καλύτερο δυνατό σενάριο και για την εγχώρια αγορά. Οι μικρές εισροές που παρατηρούνται στις διεθνείς ΕΜ έχουν κάνει την εμφάνισή τους και στις ελληνικές μετοχές και αυτός είναι ο κύριος λόγος για την υπεραπόδοση της αγοράς μας από τα τέλη Οκτωβρίου.

Ισχυρή δυναμική

Πολλοί διαχειριστές πιστεύουν ότι μακροπρόθεσμα η κατηγορία των περιουσιακών στοιχείων των ΕΜ εξακολουθεί να προσφέρει ισχυρή δυναμική ανάπτυξης, ενώ υποεκπροσωπείται στους παγκόσμιους δείκτες μετοχών. Υπάρχει ένα ισχυρό επιχείρημα για τους επενδυτές που επιθυμούν τη διαφοροποίηση του κινδύνου, ώστε να διαθέτουν σε μετοχές ΕΜ και, παρά την πρόσφατη εκτίναξή τους, οι αγορές αυτές εξακολουθούν να αποτελούν ευκαιρία για όσους αναγνωρίζουν τη μακροπρόθεσμη δυναμική ανάπτυξης των ΕΜ.

Οι ΕΜ είναι τώρα γενικά καλύτερα τοποθετημένες για να αντιμετωπίσουν τις διεθνείς προκλήσεις. H πανδημία έπληξε πολύ δυνατά την Ευρώπη και τις ΗΠΑ. Η Ασία, η Αφρική και οι λοιπές αναδυόμενες χώρες, παρότι τα συστήματα υγείας τους δεν έχουν τις υποδομές των ανεπτυγμένων χωρών, δεν πιέστηκαν ιδιαίτερα και δημοσιονομικά φαίνεται να εξέρχονται από την πανδημία με σχετικά καλύτερους οικονομικούς όρους απ’ ό,τι οι ανεπτυγμένες χώρες.

Ο ρόλος του δολαρίου

Ο αντίκτυπος του λιγότερου ισχυρού δολαρίου έχει επίσης προστεθεί στη φαρέτρα των επενδυτών για τις ΕΜ. Με την άπλετη ρευστότητα σε δολάρια, η οποία αναμένεται να ενισχυθεί από τις πολιτικές του Biden, το αμερικανικό νόμισμα μάλλον θα ξεκινήσει την πορεία της υποτίμησης, αν κρίνουμε και από τις μεγάλες καθαρές short θέσεις, οι οποίες βρίσκονται στο υψηλότερο σημείο τους εδώ και ένα χρόνο.

Για το 2021, οι ΕΜ φαίνεται να εμφανίζουν περισσότερες ευκαιρίες από ρίσκα και οι μετοχές τους είναι καλύτερα τοποθετημένες για να αντιμετωπίσουν τις όποιες προκλήσεις απ’ ό,τι πριν από λίγα χρόνια. Οι αποτιμήσεις των μετοχών EM καταγράφουν σημαντικά discount έναντι των ανεπτυγμένων αγορών και πολύ κάτω από τον μακροπρόθεσμο μέσο όρο τους. Αν και η πρόβλεψη των βραχυπρόθεσμων κινήσεων της αγοράς δεν είναι εύκολο να προβλεφθεί, το risk/reward γι’ αυτή την κλάση περιουσιακών στοιχείων φαίνεται όλο και περισσότερο ελκυστικό.

To front running ενόψει 2021 έχει ξεκινήσει και αυτό φαίνεται στις αποδόσεις των ΕΜ συνολικά, όπως και της Ελλάδας, καθώς έχουν σημειώσει ισχυρές αποδόσεις σε απόλυτους όρους σε σχέση με τις ΗΠΑ και την Ε.Ε. το τελευταίο χρονικό διάστημα. Αυτή η σχετική τάση απόδοσης μπορεί να συνεχιστεί. Στο στρατόπεδο των EM, η Κίνα, η Κορέα και η Ταϊβάν έχουν σημειώσει το μεγαλύτερο μέρος των κερδών από τις αρχές του χρόνου, ενώ και η Ελλάδα έχει επίσης σημειώσει διψήφιες αποδόσεις.

Οι αποτιμήσεις

Αναφορικά με τον χάρτη που συνδυάζει τις αναθεωρήσεις κερδοφορίας και σχετικές αποτιμήσεις, η Ελλάδα τοποθετείται στις ελάχιστες ελκυστικές περιοχές των ΕΜ μαζί με τις Ουγγαρία, Τσεχία και Ρωσία.

Η άποψη των θεσμικών επενδυτών για την Ελλάδα έχει κάνει στροφή και η απόδοση του 10ετούς δείκτη αναφοράς των ελληνικών κρατικών ομολόγων μειώθηκε στις 0,60% μονάδες βάσης φέτος, αισθητά χαμηλότερα από το 3,5% του 2019. Οι οικονομολόγοι δίνουν μια θετική προοπτική για την οικονομία από το πακέτο της Ε.Ε. Next Generation και αναμένουν ότι η απόδοση θα μειωθεί ακόμα περισσότερο, κάτι που θα μπορούσε να υποστηρίξει περαιτέρω την απόδοση των ελληνικών τραπεζών.

Από την άλλη πλευρά, σχεδόν όλοι επισημαίνουν ότι οι αποτιμήσεις για τις αναδυόμενες αγορές -και την Ελλάδα ειδικά- είναι ακόμα φθηνές. Ο δείκτης MSCI EM είναι διαπραγματεύσιμος με 14,7 φορές τα κέρδη των επόμενων 12 μηνών (12-month forward P/E), βάσει της αύξησης της κερδοφορίας κατά 27% και έναντι 19,7 φορών για τις ανεπτυγμένες αγορές.

Ο δείκτης τιμής προς λογιστική αξία (12-month forward P/BV) είναι στις 1,85 φορές έναντι 2,64 φορές για τις ανεπτυγμένες, με τη μερισματική απόδοση στο 2,14% και στο 1,88%, αντίστοιχα.

Η Ελλάδα αποτιμάται ακόμα χαμηλότερα, με 13,82 φορές κέρδη των επόμενων δώδεκα μηνών (12-month forward P/E), 4,44% μερισματική απόδοση και δείκτη τιμής προς εσωτερική αξία (12-month forward P/BV) στις 2,65 φορές. Το ισχυρό όπλο για τις εγχώριες μετοχές είναι η προσδοκώμενη μερισματική απόδοση του δείκτη MSCI Greece και ο κυκλικά αναπροσαρμοσμένος δείκτης P/E. Με δείκτη CAPE στις 7,9 φορές, ο δείκτης MSCI Greece τοποθετείται στις ελκυστικότερες θέσεις των αναδυόμενων αγορών.

Τέλος, η πολύ μικρή θέση των ξένων θεσμικών χαρτοφυλακίων στην αγορά -η Ελλάδα είναι η πιο underweight χώρα από τις 21 που συμμετέχουν στον δείκτη MSCI Emerging Markets, σύμφωνα με τα στοιχεία της EPFR- είναι ο πρώτος κρίσιμος καταλύτης για τη μεσοπρόθεσμη πορεία της αγοράς. Με τόσο μικρή έκθεση, το downside risk στην αγορά εκ των πραγμάτων δεν μπορεί να συγκριθεί με το upside risk, αν οι ξένοι επενδυτές αρχίσουν να μεταστρέφουν την underweight προσέγγισή τους.