Συνεχείς είναι οι εισροές ξένων κεφαλαίων στο Χρηματιστήριο Αθηνών και βρίσκονται πίσω από την εντυπωσιακή ανοδική κίνηση της αγοράς, που χθες συμπλήρωσε 14 συνεχείς συνεδριάσεις ανόδου, ένα ρεκόρ που έχει να καταγραφεί από τις εποχές της οδού Σοφοκλέους, το 1997, όταν είχε παιζόταν το στοίχημα της ένταξης της χώρας στην ευρωζώνη, επίσης με έντονη κινητικότητα ξένων κεφαλαίων.

Περισσότερο, όμως, και από τις κινήσεις των τιμών, το στοιχείο που δημιουργεί αισιοδοξία στους παράγοντες της αγοράς είναι η αναθέρμανση της συναλλακτικής δραστηριότητας, με μεγάλη συμμετοχή ξένων κεφαλαίων. Από τη «μιζέρια» της συναλλακτικής άπνοιας των προηγούμενων μηνών, η αγορά έχει περάσει σε καθημερινές συναλλαγές που πλησιάζουν ή ξεπερνούν τα 100 εκατ. ευρώ. Είναι χαρακτηριστικό ότι στη χθεσινή συνεδρίαση, η αξία των συναλλαγών πλησίασε τα 123 εκατ. ευρώ.

Όπως σημειώνουν αναλυτές, είναι πλέον φανερό ότι, μετά τις ανακοινώσεις για τα εμβόλια, στις αρχές Νοεμβρίου, που δημιουργούν βάσιμη προσδοκία επιστροφής της ελληνικής οικονομίας στην κανονικότητα, τα μεγάλα θεσμικά χαρτοφυλάκια έχουν αλλάξει προς όφελος της ελληνικής αγοράς την κατανομή των τοποθετήσεών τους, προσθέτοντας στο επενδυτικό μείγμα ένα, μικρό μεν, ποσοστό πρόσθετης κατανομής σε ελληνικές μετοχές, που όμως αντιστοιχεί σε κεφάλαια πολύ σημαντικά για μια μικρή αγορά όπως η ελληνική, που ακόμη και με τη μεγάλη άνοδο των τελευταίων εβδομάδων έχει συνολική κεφαλαιοποίηση μόλις 53 δισ. ευρώ, όσο μια «περιφερειακή» μετοχή της Wall Street.

Πέρα από επιμέρους κινήσεις σημαντικών ξένων τραπεζών και επενδυτικών οίκων, όπως η Capital Group και η Goldman Sachs, που έχουν ανακοινώσει αύξηση των ποσοστών συμμετοχής τους στη Eurobank και την EXAE, αντίστοιχα, πάνω από το όριο του 5%, τα διεθνή θεσμικά χαρτοφυλάκια κάνουν καθημερινά αισθητή την παρουσία τους στη Λεωφόρο Αθηνών, προχωρώντας σε επιλεκτικές τοποθετήσεις σε τράπεζες και σημαντικά blue chips της αγοράς.

Το αμερικανικό fund - «βαρόμετρο»

Ένα «βαρόμετρο» του ενδιαφέροντος για τις ελληνικές μετοχές είναι και η κινητικότητα που αναπτύσσεται για το μοναδικό ETF (Exchange Traded Fund) που τοποθετείται σε ελληνικές μετοχές και διαπραγματεύεται στη Wall Street, το Grek της Global X, που διαχειρίζεται σειρά διαπραγματεύσιμων αμοιβαίων κεφαλαίων με συνολικά κεφάλαια υπό διαχείριση ύψους 17 δισ. δολ.

Grek: Τιμή μεριδίου και συναλλαγές

Το Grek παρέχει ένα φθηνό (με χαμηλές προμήθειες διαχείρισης) τρόπο για να αποκτήσει ένας επενδυτής έκθεση στις ελληνικές μετοχές και στοχεύει να ακολουθεί την απόδοση του δείκτη ελληνικών μετοχών της MSCI. Το ETF δημιουργήθηκε το 2011, εν μέσω της κορύφωσης της ελληνικής κρίσης, καθώς τότε υπήρχε η προσδοκία ότι στην Ελλάδα, μετά την εφαρμογή των προγραμμάτων διάσωσης, θα ακολουθούσε μια σημαντική ανοδική κίνηση του Χρηματιστηρίου, κάτι που έχει καταγραφεί και σε πολλές περιπτώσεις διεθνών προγραμμάτων διάσωσης.

Οι προσδοκίες αυτές δεν επιβεβαιώθηκαν, ως γνωστόν, καθώς η Ελλάδα χρειάσθηκε διαδοχικά προγράμματα για να ξεπεράσει την κρίση που άρχισε το 2010 και το Χρηματιστήριο υπέστη βαρύτατο πλήγμα, ενώ μετά την καλή χρονιά του 2019, όπου σημείωσε την καλύτερη απόδοση διεθνώς, η αγορά προσέκρουσε στην κρίση της πανδημίας.

Το Grek είχε παρουσιάσει τελευταία φορά μεγάλους τζίρους συναλλαγών στα μερίδιά του τον Μάρτιο, αλλά όχι για καλό λόγο, καθώς τότε η αγορά κατέρρεε λόγω της πανδημίας και των περιοριστικών μέτρων. Ύστερα από μια πολύμηνη καθήλωση των συναλλαγών σε χαμηλά επίπεδα, από τον Νοέμβριο το ETF των ελληνικών μετοχών άρχισε και πάλι να προσελκύει το επενδυτικό ενδιαφέρον. Είναι χαρακτηριστικό ότι, στις 23 Νοεμβρίου, οι συναλλαγές ξεπέρασαν τα 300.000 μερίδια, ενώ στις 3 Δεκεμβρίου ξεπέρασαν τα 260.000 μερίδια, σηματοδοτώντας την εισροή φρέσκων επενδυτικών κεφαλαίων στις ελληνικές μετοχές. Η απόδοση του Grek αρχίζει να γίνεται ιδιαίτερα ελκυστική, αφού χθες έφθανε το 29,2% σε τριμηνιαία βάση, αν και παραμένει αρνητική (-14,23%) από την αρχή του έτους.

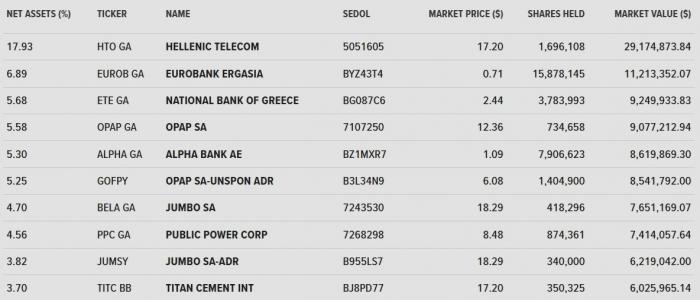

Τα υπό διαχείριση κεφάλαια του ETF έχουν ξεπεράσει τα 160 εκατ. δολ. Στο χαρτοφυλάκιό του κυριαρχούν οι σημαντικότερες μετοχές της ελληνικής αγοράς και είναι διαρθρωμένο έτσι, ώστε να μιμείται την απόδοση του δείκτη MSCI για το σύνολο των ελληνικών μετοχών (μικρής και μεγάλης κεφαλαιοποίησης). Στο χαρτοφυλάκιο κυριαρχεί η μετοχή του ΟΤΕ (17,93% επί του ενεργητικού) και ακολουθούν οι τραπεζικές μετοχές (Eurobank, Εθνική, Alpha) και οι μετοχές του ΟΠΑΠ (εισηγμένες στην Αθήνα και το ADR της Νέας Υόρκης), της Jumbo, της ΔΕΗ, της Mytilineos και της Τιτάν.

Το χαρτοφυλάκιο του Grek

Τεράστιες εισροές κεφαλαίων στις μετοχές

Η ελληνική χρηματιστηριακή αγορά φαίνεται ότι θα ευνοηθεί, όπως συνολικά τα διεθνή χρηματιστήρια, από τις μεγάλες αναμενόμενες εισροές νέων κεφαλαίων στις μετοχές το 2021.

Σύμφωνα με τους αναλυτές της JP Morgan Chase, τον επόμενο χρόνο προβλέπεται αύξηση της ζήτησης μετοχών κατά 600 δισ. δολ., σε σχέση με το 2020. Ταυτόχρονα, θα μειωθεί κατά 500 δισ. ευρώ η προσφορά νέων μετοχών, υποχωρώντας στα επίπεδα της περιόδου 2016 – 2018. Έτσι, όπως εκτιμούν οι αναλυτές του οίκου, θα οδηγηθούμε σε μια κατάσταση παρόμοια με αυτή του 2019, όταν είχε βελτιωθεί αισθητά η σχέση προσφοράς/ζήτησης τις μετοχές, με αποτέλεσμα οι μετοχές παγκοσμίως να ενισχυθούν κατά 25%.

Το μεγαλύτερο μέρος των νέων κεφαλαίων που θα κατευθυνθούν σε μετοχές εκτιμάται ότι θα προέλθουν από μικροεπενδυτές, καθώς οι ηλικιωμένοι επενδυτές φαίνεται ότι εγκαταλείπουν τη διστακτικότητά τους και αρχίζουν να στρέφονται σε μετοχές, σε ένα περιβάλλον πολύ χαμηλών επιτοκίων.

Οι τάσεις που διαμορφώνονται διεθνώς, κυρίως με την ώθηση που δίνουν στις αγορές οι κεντρικές τράπεζες, διατηρώντας τα μηδενικά επιτόκια και παρέχοντας τεράστια ποσά ρευστότητας, δημιουργεί και για το ελληνικό Χρηματιστήριο μια μεγάλη ευκαιρία ανάκαμψης το 2021, με τη βοήθεια των ξένων κεφαλαίων. Αρκεί, όπως λένε παράγοντες της αγοράς, να μην υπάρξουν πάλι δυσάρεστες εκπλήξεις που θα χαλάσουν το recovery story του Χρηματιστηρίου…