Της Ελευθερίας Κούρταλη

Οι τιμές των παγκόσμιων μετοχών φαίνονται ολοένα και πιο "φουσκωμένες" αλλά οι τρέχουσες επιδόσεις και αποτιμήσεις εξακολουθούν να υστερούν σε σχέση με τις μεγάλες "φούσκες" του παρελθόντος, επισημαίνει η Citi σε νέα έκθεσή της, προσθέτοντας ωστόσο και αυτή όπως και άλλοι ξένοι οίκοι (Bank of America, Goldman Sachs) πως μία διόρθωση στις αγορές είναι πολύ πιθανή.

Ο δείκτης NASDAQ διαπραγματεύεται τώρα με δείκτη CAPE (δείκτης των κυκλικά αναπροσαρμοσμένων κερδών ανά μετοχή) στο 58x, πολύ χαμηλότερο από το 113x που έφτασε το 2000 και το 83x που σημείωσε η ιαπωνική αγορά το 1990. Ο S&P διαπραγματεύεται στο 36x. Οι επενδυτές που ανησυχούν για τις υπερβολικές αποτιμήσεις, όπως επισημαίνει η αμερικάνικη τράπεζα, θα πρέπει να κοιτάζουν εκτός των μετοχών των ΗΠΑ και προς τις αγορές που έχουν περισσότερες μετοχές "αξίας".

Ακόμη και οι δείκτες μετοχών που έχουν σημειώσει το ισχυρότερο ράλι τα τελευταία έτη, εξακολουθούν να υστερούν πολύ σε σχέση με το ράλι που είχαν καταγράψει σε περιόδους υπερβολικών αποτμήσεων του παρελθόντος. Ο NASDAQ αυξήθηκε κατά 96% τα τελευταία τρία χρόνια, ωστόσο πριν από την κορυφή του 2000 είχε εκτιναχθεί κατά 201% (προτού σημειώσει βουτιά κατά 72%). Ο S&P έχει σημειώσει άνοδο 44% σε σύγκριση με 98% στα τέλη της δεκαετίας του 1990. Ο παγκόσμιος δείκτης MSCI World (εκτός ΗΠΑ) κινείται σταθεροποιητικά τα τελευταία τρία χρόνια, οπότε δεν υπάρχει φούσκα εκεί, τονίζει η Citi, με τον δείκτη CAPE να κινείται σε πολύ φθηνά επίπεδα, στο 20x.

Στο παρελθόν, σημειώνει η Citi, οι "φούσκες" των μετοχών σημείωσαν πολύ υψηλότερες αποτιμήσεις από ό,τι τώρα, αλλά με τις αποδόσεις των ομολόγων να κινούνται στο 5-6% όχι στο 0-1% όπως σήμερα. Τα ομόλογα ήταν μια προφανής εναλλακτική λύση όταν "έσπαγαν" αυτές οι φούσκες. Τώρα δεν είναι, όπως τονίζει.

Ίσως λοιπόν να βλέπουμε τα πράγματα με λάθος τρόπο, επισημαίνει. Ίσως δεν είναι οι μετοχές που βρίσκονται επί του παρόντος σε φούσκα, αλλά τα ομόλογα.

Ωστόσο, με τις κεντρικές τράπεζες να έχουν δεσμευτεί να διατηρήσουν αυτή τη φούσκα των ομολόγων μέσω του QE, οι αποτιμήσεις των μετοχών μπορούν να παραμείνουν φουσκωμένες ή ακόμη και να αυξηθούν περαιτέρω. Οι τρέχουσες φούσκες μετοχών ενδέχεται τελικά να "εκραγούν" όταν οι κεντρικές τράπεζες απομακρυνθούν από τη στήριξη της αγοράς ομολόγων, αλλά θα μπορούσαν να το κάνουν και πολύ πιο πριν. Όταν έρθει η αναπόφευκτη διόρθωση, μπορεί να μην δούμε έτσι τη συνήθη στροφή προς τα ομόλογα, καθώς φαίνονται επίσης σε ακριβά επίπεδα.

Τι θα συμβεί στη συνέχεια

Η Citi παραδέχεται πως δεν περίμενε ότι οι παγκόσμιες μετοχές θα ανακάμψουν τόσο έντονα πέρυσι. Οι τιμές των μετοχών έχουν αυξηθεί ακόμη και εν μέσω πτώσης των κερδών ανά μετοχή. Ο δείκτης Panic / Euphoria ( πανικού/ευφορίας των αγορών) της Citi βρίσκεται σε ιστορικά υψηλό επίπεδο ευφορίας.

Πολλοί επισημαίνουν πως το QE έχει αποσυνδέσει τις χρηματιστηριακές αγορές από τα θεμελιώδη στοιχεία, διαστρεβλώνει τις επενδυτικές ευκαιρίες και διογκώνει τη φούσκα στις μετοχές.

Η Citi συμφωνεί με όλα αυτά, αλλά η ιστορία δείχνει ότι θα μπορούσε να επιδεινωθεί ακόμη περισσότερο η κατάσταση. Σίγουρα, ο NASDAQ διαπραγματεύεται με CAPE 58x, αλλά έφτασε στα 113x στα τέλη της δεκαετίας του 1990. Ο Nikkei είχε CAPE στο 83x στα τέλη της δεκαετίας του 1980. Ο S&P διαπραγματεύεται με CAPE 36x σε σύγκριση με 47x στα τέλη της δεκαετίας του 1990.

"Ποτέ δεν θα συμβουλεύαμε κανέναν να κυνηγήσει μια φούσκα. Θα μπορούσε να εκραγεί ανά πάσα στιγμή", τονίζει η Citi. Ωστόσο, όπως προσθέτει, εάν οι δείκτες CAPE μπορούν να φτάσουν στα ιστορικά υψηλά επίπεδα, σημαίνει πως οι δείκτες των ΗΠΑ θα μπορούσαν να αυξηθούν κατά 50-100%. Και αυτό αφορά μόνο τις απόλυτες αποτιμήσεις. Αν μετρήσουμε τις μετοχές σε σχέση με τις αποδόσεις των ομολόγων, τότε ακόμη και ο NASDAQ φαίνεται φθηνός.

Αγοράστε τις φθηνότερες μετοχές – Πού βρίσκεται η Ελλάδα

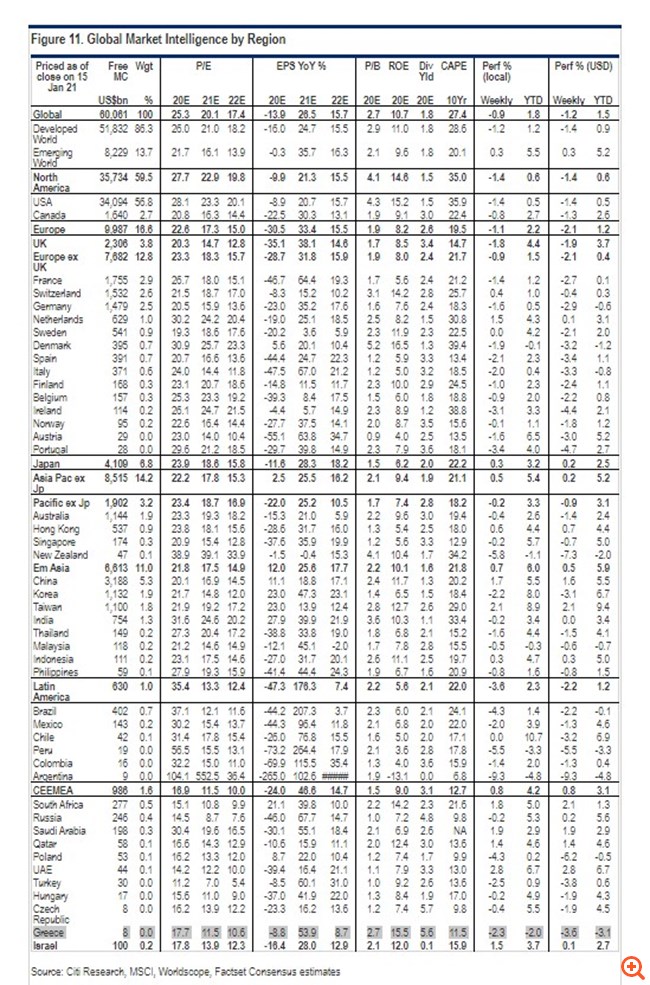

Ίσως λοιπόν η απάντηση είναι να αγοράσει κάποιος πλέον, τις φθηνότερες αγορές μετοχών. Ο δείκτης MSCI World εκτός ΗΠΑ φαίνεται λογικά αποτιμημένος σε απόλυτους όρους, με CAPE 20x έναντι 36x στις ΗΠΑ. Οι μετοχές του Ηνωμένου Βασιλείου διαπραγματεύονται με CAPE 15x και μερισματική απόδοση 3,3%, σε σύγκριση με την απόδοση τοπικών ομολόγων στο 0,3%. Αυτό είναι το φθηνότερο επίπεδο που έχουν διαπραγματευτεί πότε οι μετοχές του Ηνωμένου Βασιλείου σε σχέση με τα κρατικά ομόλογα εδώ και εκατό χρόνια, τονίζει η Citi, κάτι που εξηγεί την προτίμησή της στις βρετανικές μετοχές.

Οι επενδυτές που ανησυχούν για την έκρηξη φούσκας στις μετοχές θα πρέπει να κοιτάζουν συνεπώς, εκτός των ΗΠΑ, τονίζει.

Σε ό,τι αφορά τις ελληνικές μετοχές, σύμφωνα με τα στοιχεία που παραθέτει η Citi, ο δείκτης CAPE διαμορφώνεται σε ακόμη χαμηλότερα επίπεδα σε σχέση με αυτόν του Ην. Βασιλείου και στο 11,5x, ο δείκτης P/E στο 17,7 (με βάση τα εκτιμώμενα κέρδη του 2020) και στο 11,5 (με βάση τα εκτιμώμενα κέρδη του 2021), ενώ η μερισματική απόδοση στο υψηλότερο επίπεδο διεθνώς και στο 5,6%. Τα κέρδη ανά μετοχή αναμένεται να αυξηθούν κατά 53,9% φέτος (έναντι αύξηση 38% στο Ην. Βασίλειο), μετά από πτώση 8,8% το 2020.

Πώς θα μοιάζει το… τέλος;

Πολλοί επενδυτές ανησυχούν ότι οποιαδήποτε ένδειξη υψηλότερων επιτοκίων ή μείωσης του QE θα μπορούσε να οδηγήσει σε σπάσιμο της τρέχουσας φούσκας των μετοχών. Αυτό μπορεί να προκαλέσει βραχυπρόθεσμη διόρθωση, αλλά η ανάλυση της Citi υποδηλώνει ότι θα μπορούσε να είναι επικίνδυνο να το θεωρήσει κανείς ως το τέλος της τρέχουσας bull market. Πάρα πολλοί (συμπεριλαμβανομένων και των αναλυτών της Citi) έκαναν αυτό το λάθος πέρυσι. To QE ήρθε και έσωσε τα πάντα. Μια "σωστή" Bear market θα έρθει τελικά, πάντα συμβαίνει αυτό μετά από μια φούσκα. Αλλά οι αγορές μπορεί να κινηθούν ακόμη υψηλότερα από τα τρέχοντα επίπεδα πριν γίνει αυτό.

Οι φούσκες μετοχών δεν είναι ευαίσθητες, καταλήγει η Citi. Δεν εκρήγνυνται με την πρώτη υπόδειξη της σύσφιξης της πολιτικής των κεντρικών τραπεζών. Είναι τρένα που τρέχουν με μεγάλη ταχύτητα, που κατανέμουν εσφαλμένα τα κεφάλαια στις αγορές, αναδιαμορφώνουν τον επενδυτικό κλάδο και δίνουν τέλος σε πολλές… καριέρες. Ωστόσο, κάνουν κάποιες στάσεις. "Δεν θα ξεχάσουμε ποτέ έναν διάσημο διαχειριστή ο οποίος δήλωσε στα τέλη της δεκαετίας του 1990: μια φούσκα είναι κάτι το οποίο οδηγεί στην απόλυσή μου επειδή δεν το έχω αγοράσει", σημειώνει η Citi. Αυτός, έχασε τη δουλειά του το 2000, όταν και έσκασε η φούσκα του dot.com...